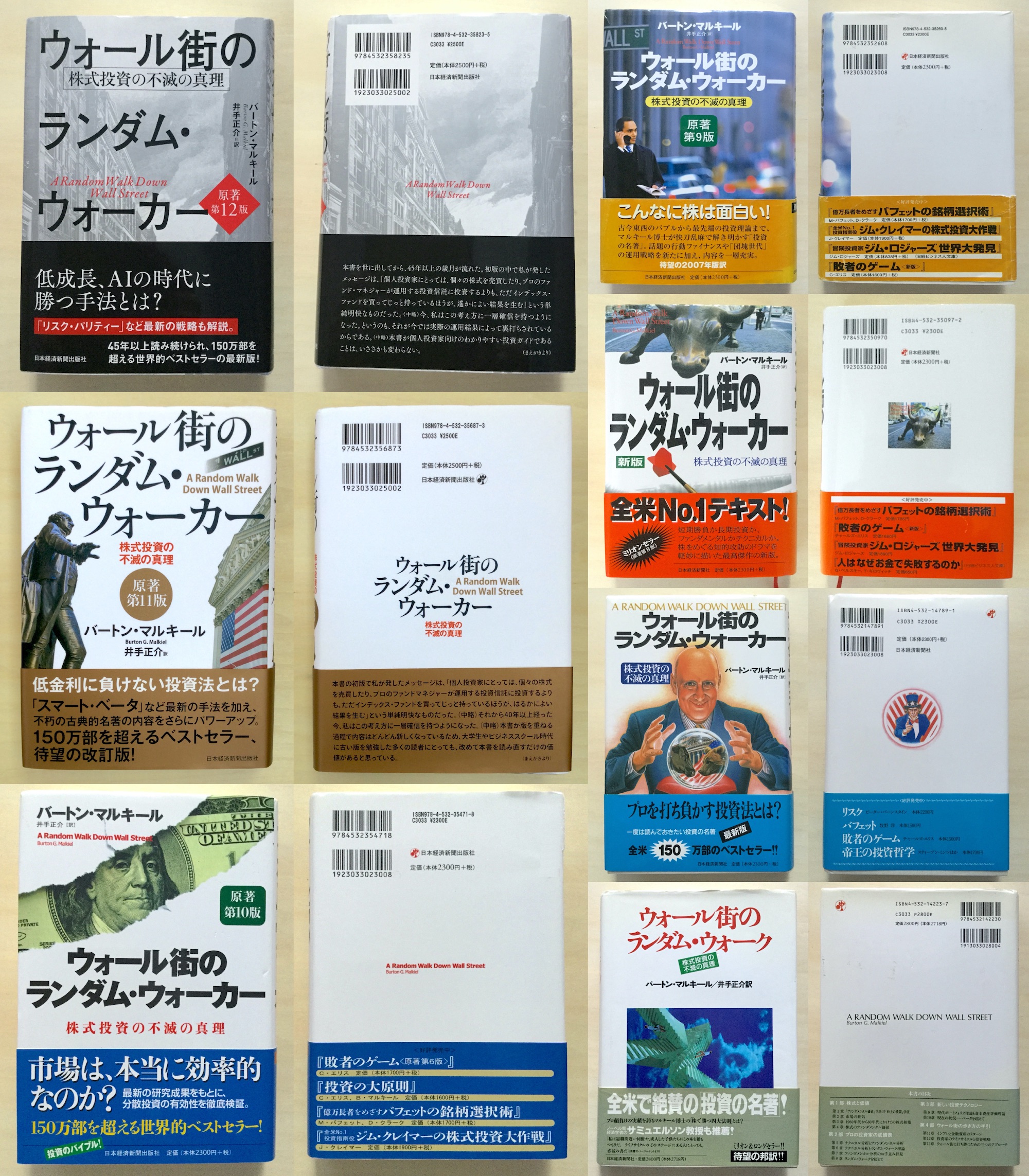

【最新】全ての版の違いは? ウォール街のランダムウォーカー内容(初版から最新12版まで要約)

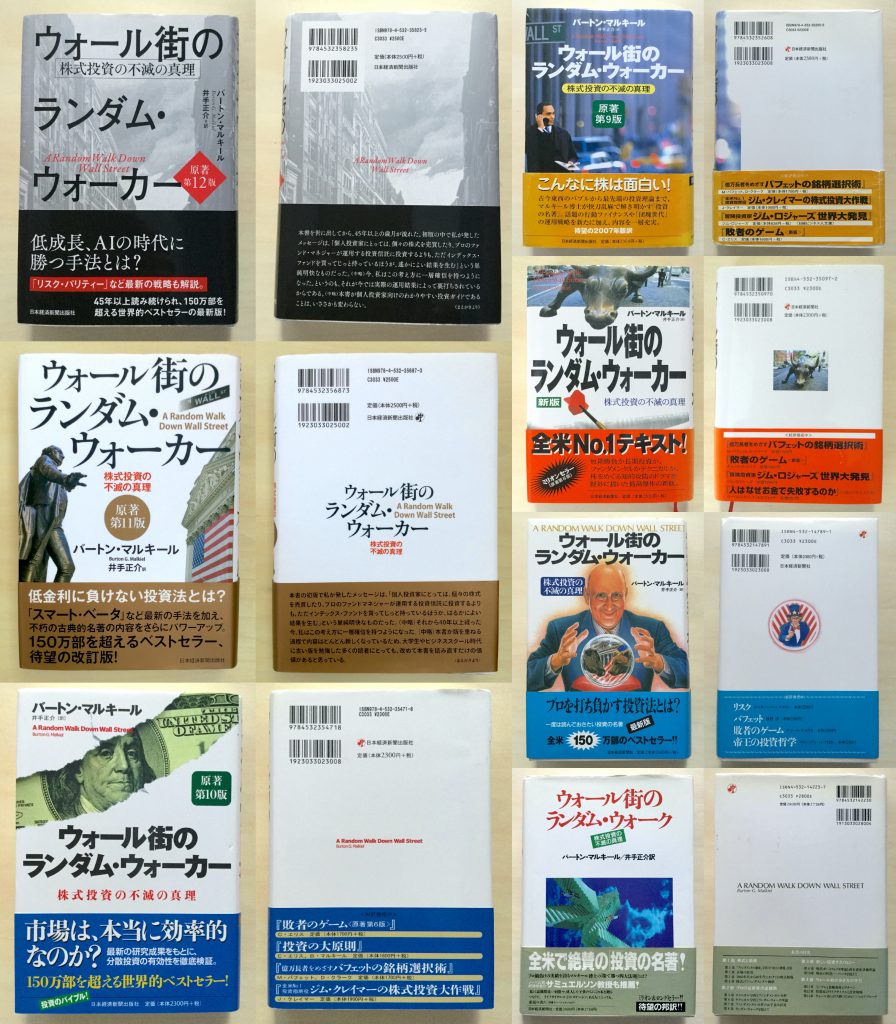

初版から最新12版での違いは?

ウォール街のランダムウォーカー(原書タイトル: A Random Walk Down Wall Street)の最初の1版は1973年でこれまで10数回の改定が行われています。これはこれまでと現在が投資環境は大きく変化して、原則が守られつつ、新しいトピックをカバーしています。

現在ですが、最新12版まででております。しかしながら翻訳では全版がされているわけではありません。日本での出版社になっている日本経済新聞社への問い合わせをしてみたところ、現在翻訳されているのものは

第5版

第7版

第8版

第9版

第10版

第11版

第12版

となります。第5版前辺りから世界的ベストセラーとなり日本でも有名になり、5版から翻訳がされています(何故か第6版だけが間が空いています。)。

今回は、初版から最新第12版までのウォール街のランダムウォーカーのどこが変わったのかを確認してみます。そういう経済変化などがあり、現在の構成になるのなっているのか、だからこそ現在の最新版になっているかなど知ることは、本書を購入する前に是非大切なことかもしれません。

これまでのランダム・ウォーカー目次の違い(要約)

下記にそれぞれの目次が確認でき、こちらでテーブル形式で比較表を確認できます(zip形式→pdf形式に変更)。

第5版目次

目次

日本の読者へ

第5版への序文

第1部 株式と価値

第1章 「ファンダメンタル価値」学派対「砂上の楼閣」学派

1 ランダム・ウォークとは何か

2 生活の一部となった株式投資

3 株式投資の理論

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海泡沫バブル

3 1920年代のフロリダ土地投機

4 ウォール街の株式投機

5 まとめ

第3章 1960年代から80年代にかけての株式相場

1 機関投資家の健全度

2 ゴールデン60s

3 低迷の70年代

4 狂乱の80 年代

第4章 株式のファンダメンタル価値

1 企業の「ファンダメンタルズ」が株価を決める

2 二つの注意事項

3 有効性のテスト

4 三つ目の注意事項

5 残された問題

第2部 プロの投資家の成績表

第5章 テクニカル分析とファンダメンタル分析

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語る

3 チャート分析の論理

4 チャート分析はなぜうまくいかないか

5 チャーティストからテクニカルアナリストへ

6 ファンダメンタル分析の手法

7 なぜ,ファンダメンタル分析も必ずしもうまくいかないのか

8 ファンダメンタル分析とテクニカル分析の併用

第6章 テクニカル分析とランダム・ウォーク理論

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムウォークとは何を意味するのか

4 より精巧なテクニカル手法について

5 損失を約束するその他の様々なテクニカル理論

6 テクニカル・マーケットの教祖たち

7 それでもテクニカル・アナリストが雇われ続けるのはなぜか

8 反撃に答えて

9 投資家への示唆

第7章 ファンダメンタル分析のお手並み拝見

1 ウォール街VS学者

2 証券アナリストは水晶占い師のようなものか

3 なぜ水晶球は曇ってしまったのか

4 投資信託のパフォーマンス

5 ファンダメンタル分析で効果的な銘柄選択はできるか

6 マーケット・タイミング戦略の評価

7 セミストロング型とストロング型のランダム・ウォーク理論

8 中間の立場

第8章 ランダム・ウォークを超えて

1 ウィーク型の効率的市場仮説に反する証拠

2 セミ・ストロング型の効率性とその他のアノマリー

3 ストロング型の効率的市場仮説

4 その他のアノマリー現象

5 1987年10月の暴落

6 プログラム・トレーディングと派生証券についての補足

7 まとめ

第3部 新しい投資テクノロジー

第9章 現代ポートフォリオ理論と資本資産評価理論

1 リスクの定義―リターンの散らばり

2 リスクについての実証―長期間の研究

3 リスクの低減——現代ポートフォリオ理論(MPT)

4 リスクのモデル化―資本資産評価モデル(CAPM)

第10章 現在の状況―ベータを超えて

1 ベータに賭けることを支持する根拠

2 ベータに対する不信―いくつかの気になる実証結果

3 投資の聖杯を求めて

4 まとめ

第4部 ウォール街の歩き方の手引

第11章 インフレと金融資産のリターン

1 60年代末から70年代にかけてのインフレの高進

2 債券投資家の苦悩

3 株式投資家の悲哀

4 なぜ株式投資がひどい結果に終わったのか

5 真犯人–70年代の株価収益率の暴落

6 80年代は金融資産の時代

7 「80年代は金融資産」シナリオ

8 90年代の金融資産の予想リターン

9 私が間違うとすればどこか

第12章 投資家のライフサイクルと投資戦略

1 リスクとリターンは正比例している

2 投資のリスクは投資期間に依存する

3 ドル・コスト平均法はリスクを有効に軽減する

4 リスク許容度は資産規模によって異なる

5 投資家のライフサイクルと投資戦略

〔付録1〕 あなたのリスク選好度テスト

〔付録2〕 ライフサイクルに応じた投資の手引

―お勧めするアセット・ミックス

第13章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方―市場そのものを買う

2 こだわり型の歩き方―自分でやるべし

3 人に任せるタイプの歩き方——専門家を雇うべし

4 マルキール・ステップがすたれた理由

5 投資アドバイザーのジレンマ

6 ランダム・ウォークの旅の終わりにあたって

訳者あとがき

第7版目次

第1部 株式と価値

第1章 「ファンダメンタル価値」学派対「砂上の楼閣」学派

1 ランダム・ウォークとは何か

2 生活の一部となった株式投資

3 株式投資の理論

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海泡沫バブル

3 1920年代のフロリダ土地投機

4 ウォール街の株式投機

第3章 株価はこうして作られる

1 機関投資家の健全度

2 黄金の六○年代

3 低迷の七〇年代

4 狂乱の八〇年代

5 思い上がりの九〇年代

6世紀末のインターネット株狂騒曲

第4章 株式のファンダメンタル価値

1 株価を決める四つの要因

2 「正しい」株価収益率

3 有効性のテスト

4 移り気な「成長期待」

5 残された問題

第2部 プロの投資家の成績表

第5章 テクニカル分析とファンダメンタル分析

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語る

3 “いかに”動くかが重要だ

4 チャート分析はなぜうまくいかないか

5 その名も今やテクニカルアナリストへ

6 ファンダメンタル主義者の”霊感”

7 なぜ,ファンダメンタル分析も必ずしもうまくいかないのか

8 成功するための3つのルール

第6章 テクニカル戦略は儲かるか

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムなコイン投げが描くチャート

4 より精巧なテクニカル手法の診断

5 損失を約束するその他の様々なテクニック

6 テクニカル・マーケットの教祖たち

7 それでもテクニカル・アナリストが雇われ続ける

8 「学者のたわごと」という反撃に答えて

9 投資家への示唆

第7章 ファンダメンタル分析のお手並み拝見

1 ウォール街VS学者

2 証券アナリストは占い師のようなものか

3 なぜ水晶玉は曇ってしまったのか

4 投資信託の意外な成績

5 効果的な銘柄選択はできるか

6 誰がマーケット・タイミング戦略で成功したか

7 セミストロング型かストロング型か

8 中間の立場

6 誰がマーケット・タイミング戦略で成功したか

7 セミストロング型かストロング型か

8 中間の立場

第3部 新しい投資テクノロジー

第8章 新しいジョギング・シューズ ―現代ポートフォリオ理論

1 リスクこそ株式の価値を決める

2 では、リスクとは何か

3 ハイリスク、ハイリターンの検証

4 リスクを減らす学問

5 相関係数のマジック

6 分散投資という豊かな鉱脈

第9章 リスクをとってリターンを高める

1 「ベータ」の福音

2 CAPM旋風

3 実績を見よう

4 ベータの「死亡宣告」

5 より完全なリスク尺度はあるか

第10章 結局のところ市場は予測可能か ―ランダム・ウォーク理論に対する攻撃

1 予測可能な株価のパターン

2 自滅した「ダウの負け犬」戦略

3 そして、勝者は……

補論 一九八七年一〇月の暴落

第4部 ウォール街の歩き方の手引

第1章 インフレと金融資産のリターン

1 何が株式と債券のリターンを決めるのか

2 時代区分でみた金融資産のリターン

3 二一世紀はどうなるか

第12章 投資家のライフサイクルと投資戦略

1 リスクとリターンは正比例する

2 投資のリスクは投資期間に依存する

3 ドル・コスト平均法はリスクを有効に軽減する

4 リスク許容度は資産規模で異なる

5 投資家のライフサイクルと投資戦略

付録1 あなたのリスク許容度テスト

付録2 ライフサイクルに合わせた投資の手引 ――お勧めアセット・ミックス

第13章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方 ――市場そのものを買う

2 手作り型の歩き方 ――有望銘柄の探し方

3 人に任せるタイプの歩き方 ――専門家を雇うべし

4 マルキール・ステップがすたれた理由

5 投資アドバイザーのジレンマ

6 ランダム・ウォークの旅の終わりに

訳者あとがき

第8版目次

目次

第八版のまえがき

第1部 株式と価値

第1章 株式投資の二大流派―「ファンダメンタル価値」学派VS.「砂上の楼閣」学派

1 ランダム・ウォークとは何か

2 生活の一部となった株式投資

3 将来を予測する能力

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海泡沫会社バブル

3 一九二〇年代にウォール街が育んだバブル

第3章 株価はこうして作られる

1 機関投資家の健全度

2 黄金の六〇年代

3 低迷の七〇年代

4 狂乱の八〇年代

5 思い上がりの九〇年代

第4章史上最大のバブル―インターネット・サーフィン

1 インターネット・バブルはいかに膨らんだか

2 広い裾野を持ったハイテク・バブル

3 未曾有の新規公開株ブーム

4 証券アナリストも謳い上げた

5 新しい株価評価尺度

6 メディアの責任

7 バブルの息の根を止めた不正の横行

8 危機は予知できたか

第5章 「ファンダメンタル価値」の正体

1 株価を決める四つの要因

2 「正しい」株価収益率

3 有効性のテスト

4 移り気な「成長期待」

5 残された問題

第2部 プロの投資家の成績表

第6章 株価分析の二つの手法

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語る

3 いかに、動くかが重要だ

4 チャート分析はなぜうまくいかないのか

5 その名も今やテクニカル・アナリスト

6 ファンダメンタル主義者の霊感

7 なぜファンダメンタル分析も必ずしもうまくいかないのか

8 成功するための三つのルール

第7章 テクニカル戦略は儲かるか

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムなコイン投げが描くチャート

4 より精巧なテクニカル手法の

5 損失を約束するその他の様々なテクニック

6 テクニカル・マーケットの教祖たち

7 それでもテクニカル・アナリストは雇われ続ける

8 「学者のたわごと」という反撃に答えて

9 投資家への示唆

第8章 ファンダメンタル主義者のお手並み拝見

1 ウォール街の学者

2 証券アナリストは占い師のようなものか

3 なぜ水晶玉は曇ってしまったのか

4 投資信託の意外な成績

5 効果的な銘柄選択はできるのか

6 誰がマーケット・タイミング戦略で成功したか

7 セミストロング型かストロング型か

8 中間の立場

第3部 新しい投資テクノロジー

第9章 新しいジョギング・シューズ―現代ポートフ

1 リスクこそ株式の価値を決める

2 ではリスクとは、具体的に何を意味するのか

3 ハイリスク、ハイリターンの検証

4 リスクを減らす学問

5 相関係数のマジック

6 分散投資という豊かな鉱脈:

第10章 リスクをとってリターンを高める

I 「ベータ」の福音

2 CAPM旋風

3 実績を見よう

4 ベータの「死亡宣告」 5 より完全なリスク尺度はあるか

第11章 効率的市場理論に対する攻撃はなぜ的外れなのか

1 効率的市場の定義

2 的外れな効率的市場理論への反証

3 より高度な効率的市場理論への反証

4 なぜプロですら的を外すのか

5 そして勝者は

第4部 ウォール街の歩き方の手引

第2章 インフレと金融資産のリターン

1 何が株式と債券のリターンを決めるのか

2 時代区分でみた金融資産のリターン

3 二一世紀はどうなるか

第13章 投資家のライフサイクルと投資戦略

1 投資のリスクは投資期間に依存する

2 リスクとリターンは正比例する

3 ドル・コスト平均法はリスクを効果的に軽減する

4 リスク選好とリスク許容度を区別する

5 投資家のライフサイクルと投資戦略

付録1 あなたのリスク許容度テスト

付録2 ライフサイクルに合わせた投資の手引―お勧めアセット・ミックス

第14章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方―市場そのものを買う

2 手作り型の歩き方―有望銘柄の探し方

3 人に任せるタイプの歩き方|専門家を雇うべし

4 マルキール・ステップがすたれた理由

5 投資アドバイザーのジレンマ

6 ランダム・ウォークの旅の終わりに

訳者あとがき

第9版目次

目次

第九版へのまえがき

第1部 株式と価値

第1章 株式投資の二大流派

1 ランダム・ウォークとは何か

2 生活の一部になった株式投資

3 将来を予測する能力

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海バブル

3 一九二〇年代にウォール街が育んだバブル

第3章株価はこうして作られる

1 機関投資家の健全度

2 黄金の六○年代

3 低迷の七〇年代

4 狂乱の八〇年代

5 思い上がりの九○年代

第4章 二一世紀は巨大なバブルで始まった

1 インターネット・バブルはいかにして膨らんだか

2 広い裾野を持ったハイテク・バブル

3 未曾有の新規公開株ブーム

4 証券アナリストも謳い上げた

5 新しい株価評価尺度

6 メディアの責任

7 バブルの息の根を止めた不正の横行

8 危機は予知できたか

9 二一世紀初めの住宅バブルと大暴落

第2部プロの投資家の成績表

第5章 株価分析の二つの手法

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語るか

3 いかに、動くかが重要だ

4 チャート分析はなぜうまくいかないのか

5 その名も今やテクニカル・アナリスト

6 ファンダメンタル主義者の~聖なる霊感

7 「正しい」株価収益率

8 なぜファンダメンタル分析も必ずしもうまくいかないのか

9 成功するための三つのルール

第6章 テクニカル戦略は儲かるか

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムなコイン投げが描くチャート

4 より精巧なテクニカル手法の診断

5 損失を約束するその他の様々なテクニック

6 テクニカル・マーケットの教祖たち

7 それでもテクニカル・アナリストは雇われ続ける

8 「学者のたわごと」という反撃に答えて

9 投資家への示唆:

第7章 ファンダメンタル主義者のお手並み拝見:

1 ウォール街 学者

2 証券アナリストは占い師のようなものか

3 なぜ水晶玉は曇ってしまったのか

4 投資信託の意外な成績

5 効果的な銘柄選択はできるのか

6 誰がマーケット・タイミング戦略で成功したか

7 セミストロング型かストロング型か

8 中間の立場

第3部 新しい投資テクノロジー

第8章 新しいジョギング・シューズ―現代ポートフォリオ理論

1 リスクこそ株式の価値を決める

2 ではリスクとは具体的に何を意味するのか

3 ハイリスク、ハイリターンの検証

4 リスクを減らす学問

5 相関係数のマジック

6 分散投資という豊かな鉱脈

第9章 リスクをとってリターンを高める

1 「ベータ」の福音

2 CAPM旋風

3 実績を見よう

4 ベータの「死亡宣告」

5 より完全なリスク尺度はあるか

第10章 行動ファイナンス学派の新たな挑戦

1 個人投資家の非合理的な投資行動の解明

2 行動ファイナンス理論から得られる教訓・

第11章 効率的市場理論に対する攻撃はなぜ的外れなのか

1 効率的市場の定義

2 的外れな効率的市場理論への反証

3 より高度な効率的市場理論への反証

4 なぜプロですら的を外すのか

5 そして勝者は

第4部 ウォール街の歩き方の手引

第2章 インフレと金融資産のリターン

1 何が株式と債券のリターンを決めるのか

2 時代区分でみた金融資産のリターン

3二一世紀はどうなるか

第13章 投資家のライフサイクルと投資戦略

1 リスクとリターンは正比例する

2 リスクは投資期間に依存する

3 ドル・コスト平均法はリスクを効果的に軽減する

4 リバランスによってリスクを減らしリターンを高める

5 リスク選好とリスク許容度を区別する

6 投資家のライフサイクルと投資戦略

7 ライフサイクルに合わせた投資の手引

第14章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方―市場そのものを買う

2 手作り型の歩き方―有望銘柄の探し方

3 人に任せるタイプの歩き方|専門家を雇うべし

4 マルキール・ステップがすたれた理由

5 投資アドバイザーのジレンマ

6 ランダム・ウォークの旅の終わりに

訳者あとがき

第10版目次

目次

第一○版へのまえがき

第1部 株式と価値

第1章 株式投資の二大流派

1 ランダム・ウォークとは何か

2 生活の一部になった株式投資

3 将来を予測する能力

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海バブル

3 一九二〇年代にウォール街が育んだバブル

第3章株価はこうして作られる

1 機関投資家の健全度

2 黄金の六○年代

3 低迷の七〇年代

4 狂乱の八〇年代

5 思い上がりの九○年代

第4章 二一世紀は巨大なバブルで始まった

1 インターネット・バブルはいかにして膨らんだか

2 広い裾野を持ったハイテク・バブル

3 未曾有の新規公開株ブーム

4 証券アナリストも謳い上げた

5 新しい株価評価尺度

6 メディアの責任

7 バブルの息の根を止めた不正の横行

8 危機は予知できたか

9 二一世紀初めの住宅バブルと大暴落

第2部プロの投資家の成績表

第5章 株価分析の二つの手法

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語るか

3 いかに、動くかが重要だ

4 チャート分析はなぜうまくいかないのか

5 その名も今やテクニカル・アナリスト

6 ファンダメンタル主義者の~聖なる霊感

7 「正しい」株価収益率

8 なぜファンダメンタル分析も必ずしもうまくいかないのか

9 成功するための三つのルール

第6章 テクニカル戦略は儲かるか

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムなコイン投げが描くチャート

4 より高度なテクニカル手法の診断

5 損失を約束するその他の様々なテクニック

6 テクニカル・マーケットの教祖たち

7 それでもテクニカル・アナリストは雇われ続ける

8 「学者のたわごと」という反撃に答えて

9 投資家への示唆

第7章 ファンダメンタル主義者のお手並み拝見

1 ウォール街 学者

2 証券アナリストは占い師のようなものか

3 なぜ水晶玉は曇ってしまったのか

4 投資信託の意外な成績

5 効果的な銘柄選択はできるのか

6 誰がマーケット・タイミング戦略で成功したか

7 セミストロング型かストロング型か

8 中間の立場

第3部 新しい投資テクノロジー

第8章 新しいジョギング・シューズ―現代ポートフォリオ理論

1 リスクこそ株式の価値を決める

2 ではリスクとは具体的に何を意味するのか

3 ハイリスク、ハイリターンの検証

4 リスクを減らす学問

5 相関係数のマジック

6 分散投資という豊かな鉱脈

第9章 リスクをとってリターンを高める

1 「ベータ」の福音

2 CAPM旋風

3 実績を見よう

4 ベータの「死亡宣告」

5 より完全なリスク尺度はあるか

第10章 行動ファイナンス学派の新たな挑戦

1 個人投資家の非合理的な投資行動の解明

2 行動ファイナンス理論から得られる教訓

第11章 効率的市場理論に対する攻撃はなぜ的外れなのか

1 効率的市場の定義

2 的外れな効率的市場理論への反証

3 より高度な効率的市場理論への反証

4 なぜプロですら的を外すのか

5 そして勝者は

第4部 ウォール街の歩き方の手引

第12章 インフレと金融資産のリターン

1 何が株式と債券のリターンを決めるのか

2 四つの時代区分で見た金融資産のリターン

3 この先はどうなるか

第13章 投資家のライフサイクルと投資戦略

1 リスクとリターンは正比例する

2 リスクは投資期間に依存する

3 ドル・コスト平均法はリスクを効果的に軽減する

4 リバランスによってリスクを減らしリターンを高める

5 リスク選好とリスク許容度を区別する

6 投資家のライフサイクルと投資戦略

7 ライフサイクルに合わせた投資の手引

第14章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方―インデックス・ファンドを買う

2 手作り型の歩き方―有望銘柄を自分で探す

3 人に任せるタイプの歩き方―専門家を雇うべし

4 マルキール・ステップがすたれた理由

5 投資アドバイザーのジレンマ

6 ランダム・ウォークの旅の終わりに

訳者あとがきに代えて

第11版目次

目次

第一一版へのまえがき

第1部 株式と価値

第1章 株式投資の二大流派―「ファンダメンタル価値」学派VS.「砂上の楼閣」学派

1 ランダム・ウォークとは何か

2 生活の一部になった株式投資

3 将来を予測する能力

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海バブル

3 一九二〇年代にウォール街が育んだバブル

第3章株価はこうして作られる

1 機関投資家の健全度

2 黄金の六○年代

3 低迷の七〇年代

4 狂乱の八〇年代

5 思い上がりの九○年代

第4章 二一世紀は巨大なバブルで始まった

1 インターネット・バブルはいかにして膨らんだか

2 広い裾野を持ったハイテク・バブル

3 未曾有の新規公開株ブーム

4 証券アナリストも謳い上げた

5 新しい株価評価尺度

6 メディアの責任

7 バブルの息の根を止めた不正の横行

8 危機は予知できたか

9 二一世紀初めの住宅バブルと大暴落

第2部プロの投資家の成績表

第5章 株価分析の二つの手法

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語るか

3 いかに、動くかが重要だ

4 チャート分析はなぜうまくいかないのか

5 その名も今やテクニカル・アナリスト

6 ファンダメンタル主義者の~聖なる霊感

7 「正しい」株価収益率

8 なぜファンダメンタル分析も必ずしもうまくいかないのか

9 成功するための三つのルール

第6章 テクニカル戦略は儲かるか

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムなコイン投げが描くチャート

4 より高度なテクニカル手法の診断

5 損失を約束するその他の様々なテクニック

6 テクニカル・マーケットの教祖たち

7 それでもテクニカル・アナリストは雇われ続ける

8 「学者のたわごと」という反撃に答えて

9 投資家への示唆

第7章 ファンダメンタル主義者のお手並み拝見

1 ウォール街 学者

2 証券アナリストは占い師のようなものか

3 なぜ水晶玉は曇ってしまったのか

4 投資信託の意外な成績

5セミストロング型かストロング型か

第3部 新しい投資テクノロジー

第8章 新しいジョギング・シューズ―現代ポートフォリオ理論

1 リスクこそ株式の価値を決める

2 ではリスクとは具体的に何を意味するのか

3 ハイリスク、ハイリターンの検証

4 リスクを減らす学問

5 相関係数のマジック

6 分散投資という豊かな鉱脈

第9章 リスクをとってリターンを高める

1 「ベータ」の福音

2 CAPM旋風

3 実績を見よう

4 ベータの「死亡宣告」

5 より完全なリスク尺度はあるか

第10章 行動ファイナンス学派の新たな挑戦

1 個人投資家の非合理的な投資行動の解明

2 行動ファイナンス理論から得られる教訓

第11章 「スマート・ベータ」は本当に役に立つか

1 スマート・ベータとは?

2 代表的な四つの属性

3 スマート・ベータの効果の検証

4 特定の属性にフォーカスした運用の有効性

5 ハイブリッド・フォーカス・ファンド

6 その他の属性にフォーカスしたファンドのパフォーマンス

7 投資家への示唆

8 効率的市場論者への示唆

9 結局は時価総額加重のインデックス・ファンドがベスト:

第4部 ウォール街の歩き方の手引

第12章 財産の健康管理のための一○カ条

1 第1条 元手を蓄えよ

2 第2条 現金と保険で万一に備えよ

3 第3条現預金でもインフレ・ヘッジ

4 第4条 節税対策と年金制度の活用

5 第5条 運用目標をはっきりさせる

6 第6条 マイホームの活用

7 第7条 債券市場に注目

8 第8条 金、ダイヤ、書画骨董、コレクター・アイテム

9 第9条 投資にかかるコストに目を配る

10 第10条 分散投資が大原則

11 まとめのレビュー

第13章 インフレと金融資産のリターン

1 何が株式と債券のリターンを決めるのか

2 四つの時代区分で見た金融資産のリターン

3 この先はどうなるか

第14章 投資家のライフサイクルと投資戦略

1 リスクとリターンは正比例する

2 リスクは投資期間に依存する

3 ドル・コスト平均法はリスクを効果的に軽減する

4 バランスによってリスクを減らしリターンを高める

5 リスク選好とリスク許容度を区別する

6 投資家のライフサイクルと投資戦略

7 ライフサイクルに合わせた投資の手引

第15章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方―インデックス・ファンドを買う

2 手作り型のあるきかた―有望銘柄を自分で探す

3 人に任せるタイプの歩き方―専門家を雇うべし

4 マルキール・ステップがすたれた理由

5 投資アドバイザーのジレンマ

6 ランダム・ウォークの旅の終わりに:

訳者あとがきに代えて

第12版目次

目次

第一二版へのまえがき

第1部 株式と価値

第1章 株式投資の二大流派―「ファンダメンタル価値」学派 「砂上の楼閣」学派

1 ランダム・ウォークとは何か

2 生活の一部になった株式投資

3 将来を予測する能力

4 ファンダメンタル価値学派

5 砂上の楼閣学派

6 ランダム・ウォークの実践

第2章 市場の狂気

1 オランダのチューリップ・バブル

2 イギリスの南海バブル

3 一九二〇年代にウォール街が育んだバブル

第3章 一九六〇年代から九○年代にかけてのバブル

1 機関投資家の健全度

2 黄金の六○年代

3 低迷の七〇年代

4 狂乱の八〇年代

5 日本の株価・地価バブル

第4章 二一世紀は巨大なバブルで始まった

1 インターネット・バブルはいかにして膨らんだか

2 広い裾野を持ったハイテク・バブル

3 未曾有の新規公開株ブーム

4 証券アナリストも謳い上げた

5 新しい株価評価尺度

6 メディアの責任

7 バブルの息の根を止めた不正の横行

8 危機は予知できたか

9 二一世紀初めの住宅バブルと大暴落

10 仮想通貨バブル

第2部プロの投資家の成績表

第5章 株価分析の二つの手法

1 テクニカル分析とファンダメンタル分析

2 チャートは何を語るか

3 いかに、動くかが重要だ

4 チャート分析はなぜうまくいかないのか

5 その名も今やテクニカル・アナリスト

6 ファンダメンタル主義者の聖なる霊感

7 「正しい」株価収益率

8 なぜファンダメンタル分析も必ずしもうまくいかないのか

9 成功するための三つのルール

第6章 テクニカル戦略は儲かるか

1 穴のあいた靴と予想の曖昧さ

2 株式市場にモメンタムは存在するか

3 ランダムなコイン投げが描くチャート

4 より高度なテクニカル手法の診断

5 損失を約束するその他の様々なテクニック

6 「学者のたわごと」という反撃に答えて

7 投資家への示唆

第7章 ファンダメンタル主義者のお手並み拝見

1 ウォール街 3学者

2 証券アナリストは占い師のようなものか

3 なぜ水晶玉は曇ってしまったのか

4 投資信託の意外な成績

5 セミストロング型かストロング型か

第3部 新しい投資テクノロジー

第8章 新しいジョギング・シューズ―現代ポートフォリオ理論

1 リスクこそ株式の価値を決める

2 ではリスクとは具体的に何を意味するのか

3 ハイリスク、ハイリターンの検証

4 リスクを減らす学問

5 相関係数のマジック

6 分散投資という豊かな鉱脈

第9章 リスクをとってリターンを高める

1 「ベータ」の福音

2 CAPM旋風

3 実績を見よう

4 ベータの死亡宣告

5 より完全なリスク尺度はあるか

第10章 行動ファイナンス学派の新たな挑戦

1 個人投資家の非合理的な投資行動の解明

2 行動ファイナンス理論から得られる教訓

第11章 「スマート・ベータ」と「リスク・パリティー」―新しいポートフォリオ構築方法

1 スマート・ベータとは何か

2 代表的な四つの属性についての試論

3 代表的なブレンド・ファンド

4 投資家への示唆

5 リスク・パリティー

6 結び

第12部 ウォール街の歩き方の手引

第2章 財産の健康管理のための一○カ条

1 第1条元手を蓄えよ

2 第2条 現金と保険で万一に備えよ

3 第3条 現預金でもインフレ・ヘッジ

4 第4条 節税対策と年金制度の活用

5 第5条 運用目標をはっきりさせる

6 第6条 マイホームの活用

7 第7条 債券市場に注目

8 第8条金、ダイヤ、書画骨董、コレクター・アイテム

9 第9条 投資にかかるコストに目を配る

10 第1条 分散投資が大原則

11 まとめのレビュー

第13章 インフレと金融資産のリターン

1 何が株式と債券のリターンを決めるのか

2 四つの時代区分で見た金融資産のリターン

3 この先はどうなるか:

第14章 投資家のライフサイクルと投資戦略

1 リスクとリターンは正比例する

2 リスクは投資期間に依存する

3 ドル・コスト平均法はリスクを効果的に軽減する

4リバランスによってリスクを減らしリターンを高める

5 リスク選好とリスク許容度を区別する

6 投資家のライフサイクルと投資戦略

7 ライフサイクルに合わせた投資の手引

第5章 ウォール街に打ち勝つための三つのアプローチ

1 思考停止型の歩き方―インデックス・ファンドを買う

2 手作り型の歩き方―有望銘柄を自分で探す

3 人に任せるタイプの歩き方―専門家を雇うべし

4 投資アドバイザー

5 ランダム・ウォークの旅の終わりに

エピローグ

訳者あとがきに代えて

第5版はじめに

日本の読者へ、

この本は株式投資について書かれたものである。その中でも特に株価とは何かという問題に焦点を当てている。本書の中で株価に関する代表的な理論を紹介し,また実際に市場では株価が主として何に基づいて決まっているのかを、歴史的な事実に照らして解き明かしている。それを通して私は、洋の東西を問わず市場における株価形成は、合理的な理論と心理的要因の両方に基づいて行われてきたと主張している。そして個別銘柄あるいは経済全体に関する新しい情報が市場に伝えられると、市場はそれをかなり迅速に株価に織り込む傾向が強いことが裏づけられるのである。

実際,ニューヨークであれ東京であれ、主要な株式市場では全く素人の投資家が分散された株式ポートフォリオに投資するだけで,専門家に勝るとも劣らないパフォーマンスをあげることが可能なのである。そして、なまじ頻繁に売買を繰り返す専門家よりも,いったん投資したらじっと我慢して持ち続ける個人投資家の方が,よりよいパフォーマンスをあげることが多いのである。

このように株式市場は基本的には効率性が高いと思われるが,同時にその時々の市場を支配する投資家心理の移り変わりにも、非常に影響されることもまた事実なのである。東西の投資の歴史をひも解けば、異常な群集心理に翻弄されて相場が目もくらむような高水準に押し上げられた例に事欠かない。

本書では有名な17世紀のオランダのチューリップ投機や18世紀のイギリスの南海泡沫会社投機に始まり,今世紀のアメリカで見られた沢山のバブルの一部始終を、子細に紹介している。これらの例を見るにつけ、投資家心理の移り変わりが株価形成に大きく影響することは、疑いのない事実である。少なくとも過去の相場のピークやボトムの水準は,心理的な要因でしか説明がつかない。

1980年代後半から現在までの日本の株式市場は、また一つ典型的なバブルの例を提供してくれたように思える。80年代の後半に、日本の株価水準は維持することが不可能な、異常な水準にまで押し上げられた。そして市場平均の株価収益率も,前代未聞の水準に達したのである。ピークの時点では日経平均株価は4万円近くに達し,欧米主要国の株価収益率が20倍前後にあった時に,日本の多くの企業については100倍近くにもなったのである。警戒信号には事欠かなかったが,熱気が熱気を呼んで相場が自己増殖し,日本の株式ブームは永遠に続くかのように思われた。

多少とも批判的な立場で,高すぎる株価水準に疑念を呈すると,直ちに株価を正当化するための反論が返ってきた。例えば日本の財務会計ルールや上場企業同士の大規模な株式持ち合いによって,日本企業の1株当たり利益が見かけ上はアメリカより低めに表示されているにすぎないと言われた。その主張にも一理はあると思われるが,それを調整したベースで考えても,過去との比較,国際比較のいずれで見ても,大幅に過大評価になっていたことは明らかであった。

それからまた,日本の高い株価は、要するに日本企業の保有する土地価格の急上昇を反映したものにすぎないと主張する向きもあった。もちろん、企業の保有する資産の価値も、適正に株価に反映されるべきであることは,論を待たない。しかし、問題はこれらの土地の価格自体が,その生み出す将来のキャッシュフローの現在価値と比較して,大幅に水膨れした値段がつけられていたことである。

もし足元の土地価格自体が非合理なバブルで大きく水膨れしているとしたならば,その上に形成される株価もまた,維持できるはずはないのである。

この本を通して訴えたい最も大切なテーマは,株価はしばしば一時的にいわゆるファンダメンタル価値から乖離することがあり得るが、遅かれ早かれ本来あるべきところに収斂する傾向が強いということである。ファンダメンタル価値を無視したいかなるバブルも、やがてはじけるのである。日本の株式市場もまた、同じ運命をたどったといえよう。

4万円近くに達した日経平均株価は、1992年には1万4,000円近くにまで下落し、その後もあまり立ち直っていない。この序文を書いている1993年の初めには,地価のバブルはいまだはじけきっていないようである。

日本の投資家は、今こそ歴史の教訓を生かすべき時である。投資家が資産の健全な増殖をはかる上で,株式市場が過熱した局面でいかに自分も熱病にかかるのを避けることができるかということこそが、最も大切な資質なのである。

本書の中ではこの教訓を何度も繰り返し説いている。本書で取り上げる具体例はアメリカに関するものがほとんどであるが,その原理原則はどの国にも当てはまる普遍的なものと考えられる。

日本がまさにこの種の啓蒙書を必要としている時に,本書の日本語版を可能にしてくれた,野村マネジメント・スクールの井手正介氏と同僚の方々に厚く感謝する次第である。彼らのこのテーマに対する深い造詣と強い情熱がなければ,本書の日本語版は決して日の目を見ることはなかったであろう。

1993年1月

プリンストンにて

バートン・G・マルキール

第5版への序文

過去20年間に我々は急速な技術進歩の恩恵を受けてきた。例えば携帯電話やCATV,コンパクト・ディスク,電子レンジなどのエレクトロニクス製品や,臓器移植,レーザー光線による外科によらない腎臓結石や動脈瘤の除去手術といった様々なイノベーションの普及は、我々の日常生活を大きく変えてきたといえよう。同じ期間に見られた金融面のイノベーションもまた,それと同じ程度に急速かつ大幅なものであった。

例えば,本書の初版が出版された1973年頃には、マネー・マーケット・ファンドも,NOW勘定も,キャッシュ・ディスペンサーも、インデックスファンドも、免税債ファンドも、変動利付債も,ゼロ・クーポン債も、S&P株価指数先物・オプションも,ポートフォリオ・インシュアランスやプログラムトレーディングといった売買テクニックも,何一つ存在しなかったのである。第5版ではこれらの新金融商品や投資テクノロジーの多くを取り上げ、読者がどのように利用できるかを解説している。

本書の一貫した命題は、市場における株価形成はきわめて効率的であり,専門のファンド・マネジャーの運用成績も,チンパンジーが当てずっぽうにウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄のポートフォリオも、実は大して差がないのだということにある。

第5版ではこの中心命題をこれまで以上に真剣に検証している。この命題は1970年代,80年代を通して,きわめてよく当てはまった。専門のファンド・マネジャーの約3分の2は、機械的にS&P500指数を組み入れたインデックス・ファンドよりも悪いパフォーマンスに終わったのである。しかしながら,80年代に学者および実務家が行ったいくつかの研究結果は、果たしてどこまで株式市場が効率的であるかに関して、疑問を投げかけている。

加えて1987年10月に起こったブラック・マンデーは、この疑念をさらに膨らませるものであったといえよう。これらを考慮して,第5版では新たに第8章をつけ加えた。この章は市場の効率性に関する最近の論争,特にやり方によっては継続的に市場平均を上回ることも可能であるとする主張を吟味することを,目的にしたものである。

この問題に関する私の結論は,「効率的市場仮説はすでに死んだ」とする主張はあまりに誇張した言い方であるが,同時に銘柄選択のやり方によっては確実にリターンを若干高められるような、非効率な部分が存在することも事実のようだ,というものである。

本書が基本的には個人投資家向けの分かりやすい株式投資の手引書であることは、いささかも変わらない。私が個人や家族の資産運用にかかわるアドバイスの経験を重ねるにつれて,投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に非常に大きく規定されるということを,ますます強く確信するようになった。また投資に伴うリスクは、投資期間が長くなればなるほど,確実に低下することも事実である。

これらを考え併せると,個人投資家のための最適な投資戦略は,その人の年齢によって非常に異なってくると考えられる。したがって,もう一つの新しい章である「第13章投資家のライフサイクルと投資戦略(日本語版では第12章)」は、あらゆる年代の読者にとって参考になるものと思う。この章だけでも、高い料金を払って個人的にフィナンシャル・アドバイザーを雇うよりも価値があるものと自負している。

また,本文中の表やグラフは全て最近時点までのデータを組み込んで改訂してある。この版では1980年代の終わりの時点の株式および債券市場のレビューを行い,それに基づいて1990年代から21世紀を視野に入れた投資戦略を提示している。

これまでの版でご協力いただいた方々には,第5版の出版にあたっても引き続き感謝の念を表したい。加えて第5版を充実させる際に,新たに多くの方々の力をお借りした。ヴァンガード・グループのジョン・ボーグル,イアン・マッキノン、ケリー・ミンゴーンの三氏には、投資信託関係のデータの収集に関して全面的に協力を得た。

またボーグル氏には新しく追加した二つの章に関しても、きわめて有用なコメントを寄せていただいた。ロバート・サロモン氏は各種投資資産のリターン統計を,この版でも提供していただいた。プルデンシャル保険のロジャーフォード氏,スミス・バーニー社のウィリアム・ヘルマン氏,ベーカー・フェントレス社のジョージ・スミス氏,ウェリントン・マネジメント社のエドワード・オーエン氏からは、貴重な情報を提供していただいた。またダグラス・ダニエル氏からは法律上のいろいろな助言をいただいた。パトリシア・テーラーさんは引き続き本書の編集に携わって,協力していただいた。

ウィリアム・ミニコジー,デビッド・バンヤード,デボラ・ジェンキンズの三君は有能なリサーチ・アシスタントとして私を助けてくれた。バーバラ・メイン嬢は読みにくい原稿をきれいにタイプしてくれた。また,文中の表はケイ・カーとピア・エレンの二人の女性が作成してくれたものである。クレア・カベラスとフィリス・デュレポスの二人は,校正を引き受けてくれた。また,ノートン社のドナルドラム氏とデボラ・マッケーさんには,編集面でいろいろ助言をいただいた。

しかし、何といっても第5版が出版できた最大の貢献者は,妻のナンシーである。彼女は単に応援団長にとどまらず,私の原稿の大半に目を通し,様々な有益なアドバイスを提供してくれた。その上,第4版までに私や専門の校正係の人たちが見落としていた誤植も,いくつか指摘してくれた。しかし、彼女の最大の貢献は,私に生きる喜びを与えてくれたことである。彼女こそ,この版を捧げるのに最もふさわしい人物である。

1990年1月

プリンストンにて

バートン・G・マルキール

7版 ウォール街のランダム・ウォーカー―株式投資の不滅の真理

日本の読者へ

本書は証券投資について書かれたものである。世界の主要な市場で提供されている様々な種類の金融資産の投資価値をどのように評価し、リスクを低下させるためにそれらの資産をどのように組み合わせればよいかについて書かれている。また、株式投資のリスクを低下させるためには、単に一つの国の中でいろいろな産業に分散投資するだけでなく、広く国際的に分散投資する必要があることを説いている。さらには、債券やマネーマーケット商品、不動産などに分散投資することの重要性も強調している。そして新しいミレニアムを控えて、増え続ける金融商品や運用技術についても平易な言葉で紹介しており、専門家にも一般投資家にも役立つものと考えている。

本書の第七版では、特に株式評価の問題にページを割き、主要な株価理論を再検討するとともに、実際に使われている様々な評価方法に関する実証結果を豊富に紹介している。そして世界の主要な株式市場はいずれも、ファンダメンタルな理論と心理的要因の両方によって形づくられていると主張している。主要な株式市場については、いずれもかなりの程度効率的であると見なすに足る証拠があり、マクロ経済ならびに個別銘柄に関する新しい情報は、比較的速やかに株価に織り込まれると考えられる。

実際、ニューヨークや東京をはじめ主要国の株式市場では、ファンダメンタルな情報は十分に株価に織り込まれているため、あまり情報を持っていない一般投資家でも、インデックス・ファンドのような広く分散投資されたポートフォリオを持ちさえすれば、プロの投資家に引けをとらない運用成果を得ることができる。現実に、インデックス・ファンドを買って、じっと持っているという投資戦略のほうが、運用にかかるコストと節税分だけ、プロの運用するファンドよりも平均的には高いパフォーマンスを上げているのである。

主要な株式市場はかなり効率的であるとはいえ、しばしば投資家マインドの振幅にも大きく影響される。人類の歴史を振り返れば、異常な投機熱の高まりによって相場が目のくらむような水準に舞い上がったエピソードに満ち満ちている。本書では、一七世紀のオランダのチューリップ・バブルや一八世紀のイギリスの南海泡沫会社バブルを回顧している。さらには、二〇世紀に入ってからアメリカの株式市場で発生した大小様々なバブルを、詳細に分析している。こうした経験に基づいて考えれば、投資家マインドの動向が株価評価を左右する大きな要因であることは厳然たる事実であり、少なくとも後から振り返ってみれば、相場の極端なピークやボトムは投資家マインドの振幅がもたらしてきたといえよう。

一九八〇年代後半から九○年代初めにかけての日本の株式市場は、このようなバブルの古典的な例であった。八〇年代末には日本の株価は維持することが不可能な異常な水準に押し上げられ、株価収益率は前代未聞の高水準に達した。ピーク時には日経平均株価は四万円に迫り、日本の主要企業の株価収益率は、欧米企業が二〇倍以下であった時に一○○倍内外に達したのだ。危険信号はあちこちに点灯していたにもかかわらず、投機マインドが自己増殖を続け、投資家は日本の株価ブームは永遠に続くと錯覚してしまった。

疑い深い外国人が「それにしても株価は高過ぎるのでは」と言いかけると、直ちに反論が返ってきた。日本の会計ルールと大企業間の株式持ち合いの慣行によって、企業収益がアメリカと比べると過小表示されているに過ぎないと言われた。この議論に全く根拠がないわけではなかったが、そうした要因を適切に調整しても、当時の株価収益率は過去の水準と比べても、諸外国と比べても、著しく割高であった。

また当時の高株価は、日本企業の保有する土地の価格が急上昇したのを反映したものに過ぎないという主張もなされた。もちろん、企業の保有資産の価値も、株価評価上は重要な要素ではある。しかし、肝心の地価自体が土地が生み出すキャッシュフローの割引現在価値に比べて、大幅に嵩上げされたものだったのである。地価がバブル的に形成されているから、それを反映した株価もバブル的なものであっていいということにはならないのだ。

一九九〇年代の初めには、日本的経営の手法は世界最高だと称賛され、他方、アメリカは製造業分野で競争力を失い、アメリカの産業の中心部分は急速に錆びつき始めていると言われたものだ。こうした評価に基づいて、天を突くような日本の株価収益率と、地を這うようなアメリカの株価収益率が当然だと思われていたのである。そして二〇世紀も終わりに近づいた現時点でみると、多くの日本企業の株価は当時の何分の一の水準に低下し、他方、アメリカ企業の株価は未曾有の高水準に達している。そして今では、アメリカ経済は波高い大海を泰然と航行するスーパータンカーに喩えられているのだ。

今になって言えることは、日本経済といえども不沈母艦ではなかったということである。アメリカ経済も二一世紀の初頭にその二の舞を演じないように、注意する必要があるといえよう。

そうした認識に基づいて、本書では最近のアメリカのインターネット関連銘柄の評価にも警告を発している。もちろん、新世紀に向けての急速な情報革命の持つ重要性は、一九世紀から二〇世紀初めにかけての産業革命のそれにも匹敵するものである。すでにインターネット時代は現実のものになり、教育や通信、ビジネスのやり方を大きく変えつつある。しかし、ビジネス機会として電子商取引をみた場合には、利幅は極端に薄く、参入障壁はきわめて低い。多くのインターネット関連銘柄の高い株価に正当性があるかどうかは、非常に疑わしい。

本書の主題の一つは、株価はしばしば合理的なファンダメンタル価値から一時的に遊離するが、やがてはあるべき水準に修正されるということである。ファンダメンタル価値の裏づけのない過去のすべてのバブルは、やがてはじけたのである。そして日本の株価バブルも例外ではなかった。ピーク時には四万円に迫った日経平均株価も、一九九二年には一万四○○○円近くにまで下落、その後も一進一退が続いているのである。

また、アメリカのインターネット関連銘柄の中には、すでにバブルがはじけてしまったものも出始めている。それだからこそ、投資家が歴史の教訓を学ぶことが重要なのである。資産価値を守る上で最も重要な条件の一つは、市場が過熱する時にそれに飲み込まれないことなのである。これこそが私が本書を通じて繰り返し発し続けているメッセージなのだ。本書で紹介する事例や投資対象は、アメリカに関するものが中心になっているが、同じ原理原則が世界中の主要な株式市場にも当てはまると考えていい。

最後に、本書を日本語に翻訳する労をとってくれた井手正介君に心から感謝したい。彼は第五版に続いて本書の翻訳作業も志願してくれた。本書が日本の読者の目に触れる機会を得たのは、ひとえに同君の情熱と努力の賜である。

一九九九年一一月

バートン・G・マルキール

第七版のまえがき

この本の初版を世に出してから、三〇年近い歳月が流れた。初版で私が伝えたかったのは、「一般投資家にとっては、個別の株式銘柄を売買したり積極運用される株式投信で儲けようとするよりも、インデックス・ファンドを購入してじっと持っているほうが遥かによい結果につながる」という、単純明解なメッセージであった。高い運用手数料と銘柄入れ替えに伴って発生する取引コストを差し引いて考えると、プロのファンドマネジャーが運用する株式投信を購入するよりも、広く分散投資された市場インデックス・ファンドを買って長期に持っているほうが、高いリターン(投資収益率)をもたらす可能性が大きいと言いきったものだ。

それから三〇年経った現在、私はこの考えに対して一層確信を強めている。そして今では単なる主張にとどまらず、それを裏づける六桁の数字の実績を示すことができる。次の図がそれを端的に示している。この図は、もし一九六九年の初めに一万ドル投資してS&P五○○インデックス・ファンドを購入していたら、どうなっていたかを示している。

また、比較のためにプロが運用する株式投信の平均に投資した場合の結果も、併せて示してある。二つのアプローチの差はまさに劇的なものである。一九九八年半ばの時点で、インデックス投資を選んだ人の一万ドルは元本の三〇倍以上の三一万一○○○ドルに増え、プロの運用する投信の平均を一四万ドルも上回っているのだ。しかもインデックス・ファンドに関しては、ファンドの運用にかかる平均的なコスト(資金残高に対して年間約○・二%)を差し引いた後の数字なのである。

私の伝えたいメッセージがそんなに単純なことなら、なぜ本書が第七版にいたるまで改訂を重ねて来なければならなかったのだろう。それはこの三〇年の間に、一般投資家に提供される金融資産が著しく多様化し、その中身も大きく変化してきたからに他ならない。本書は一般投資家が購入可能なあらゆる種類の金融資産に関する、新しい展開を取り入れた総合的な投資の手引書たることを目標にしている。また、資産運用に関する学者や実務家による膨大な研究成果や新しい考え方を批判的に検討し、投資に興味のある読者なら誰でも理解できる言葉で紹介することも、非常に有益だと考えている。実際、株式市場に関しては、いろいろな専門家が人心を惑わすような評価や解釈を発表しており、それを中立的、客観的に整理し、評価する本が必要なのだ。

過去四半世紀の間にわれわれは急速な技術進歩の恩恵を受けてきた。例えば携帯電話やCATV、コンパクト・ディスク、電子レンジ、ラップトップPC、インターネットや電子メール、臓器移植、レーザーによる外科によらない腎臓結石や動脈瘤の除去手術といった様々なイノベーションの普及は、日常生活を大きく変えてきた。同じ期間に見られた金融分野のイノベーションもまた、それと同じ程度に急速かつ大幅なものであった。

例えば、本書の初版が出版された一九七三年頃には、マネーマーケット・ファンドも、NOW勘定も、キャッシュ・ディスペンサーも、インデックス・ファンドも、免稅債ファンドも、新興国ファンドも、変動利付債も、インフレ・リンク債も、REIT型不動産投信も、IRAも、ゼロ・クーポン債も、株価指数先物・オプションも、ポートフォリオ・インシュアランスやプログラム・トレーディングといった売買テクニックも、何一つ存在しなかったのである。第七版ではこれらの新金融商品や投資テクノロジーの多くを取り上げ、読者がどのように利用すべきかを解説している。

本書は初版以来一貫して、株式市場のランダム・ウォーク理論、すなわち市場における株価形成はきわめて効率的であり、プロのファンドマネジャーの運用成績も、チンパンジーが当てずっぽうにウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄のポートフォリオも、実は大して差がないのだという考え方を強調してきた。この中心命題を、第七版ではこれまで以上に真剣に検証している。この理論は過去三〇年間、驚くほどよく当てはまった。プロのファンドマネジャーの約三分の二は、機械的にS&P五○○指数を組み入れたインデックス・ファンドよりもお粗末なパフォーマンスに終わったのである。

しかしながら、八○年代から九○年代にかけて、学者や実務家たちが行った研究結果の中には、株式市場の効率性に対して疑問を投げかけているものが多く見られた。加えて八七年一○月に起こったブラック・マンデーは、この疑念をさらに膨らませるものであった。これらを考慮して、第七版では市場の効率性に関する最近の論争、特にやり方によっては継続的に市場平均を上回ることも可能であるとする主張を紹介し、検討を加えている。そしてこの問題に関しては、「効率的市場仮説はすでに死んだ」とする主張はあまりに誇張した言い方だというのが私の結論である。しかし同時に、銘柄選択のやり方によってはリターンを多少とも高められるといわれる投資手法のいくつかを、個人投資家の立場から吟味している。

本書が個人投資家向けのわかりやすい株式投資の手引書であることは、いささかも変わらない。私が様々な個人や家族の資産運用にかかわるアドバイスの経験を重ねるにつれて、投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に大きく規定されるということを、ますます強く確信するようになった。また投資に伴うリスクは、投資期間が長くなればなるほど、確実に低下することも事実である。

これらを考え合わせると、個人投資家のための最適な投資戦略はその人の年齢によって非常に異なってくる。したがって、「第2章投資家のライフサイクルと投資戦略」は、あらゆる年代の読者にとって参考になるものと思う。この章だけでも、高い料金を払って個人的にファイナンシャル・アドバイザーを雇うよりも価値があるものと自負している。

また、本文中の表やグラフはすべて最近時点までのデータを組み込んで改訂してある。この版では九○年代終わりの時点の株式および債券市場のレビューを行い、それに基づいて新しいミレニアムを迎えるための投資戦略を提示している。

これまでの版でご協力いただいた方々には、第七版の出版にあたっても引き続き感謝の念を表したい。加えて第七版を充実させる際に、新たに多くの方々の力をお借りした。この中にはジェームズ・リトバック、ガブリエレ・ナポリタノ、アビー・ジョセフ・コーエン、ジェームズ・リープ、ジョージ・ター、ジョン・ボーグル、ライラ・ヘックマン、ウィル・マッキントッシュ、キース・マリンズ、ジム・トレーナー、アンドリュー・エンジェル、マーク・トムプソン、スチーブン・ゴールドバーグ、ウィリー・スパット、デイビッド・トォードックの各氏が含まれる。バンガード・グループのウォルター・レンハードとアンドリュー・クラークの両氏には、投資信託関係のデータの収集に関する全面的な協力に対して、またシェーン・アントスとジョナサン・カランの両氏には欠くことのできない貴重なリサーチ面の協力に対して、厚くお礼申し上げたい。

ルジーニ・ホイットニーは大変な努力を払って判読しにくい原稿を清書し、またテープから原稿を起こしてくれた。フィリス・デュレポスには原稿のタイプでお世話になった。またW.W・ノートン社のエド・パーソンズとマーク・ヘンダーソンの両氏には、本書の出版にこぎつける上で、いろいろと骨を折っていただいた。そしてパトリシア・テーラーは引き続き本書の改訂作業を引き受け、第七版の編集に多大な貢献をしてくれた。

しかし、何といっても第五版から第七版に関する最大の貢献者は、妻のナンシーである。彼女は単なる応援団長にとどまらず、私の原稿の大半に目を通し、有益なアドバイスをしてくれた。その上、第四版まで私や専門の校正係りの人たちが見落としていた誤植も、いくつか指摘してくれた。しかし、彼女の最大の貢献は、私に生きる喜びを与えてくれたことである。彼女こそ本書を捧げるのに最もふさわしい人物である。

一九九八年一〇月プリンストン大学にて

バートン・G・マルキール

第八版ウォール街のランダム・ウォーカー―株式投資の不滅の真理

第八版のまえがき

本書を世に出してから、三〇年の歳月が流れた。本書の初版で私が発信したメッセージは、「個人投資家にとっては、個々の株式を売買したり、プロのファンドマネジャーが運用する投資信託に投資するよりも、ただインデックス・ファンドを買ってじっと持っているほうが、はるかによい結果を生む」という単純明快なものだった。インデックス・ファンドを通して、株式市場を構成する幅広い銘柄からなるポートフォリオを買ってじっと持っているほうが、高い運用コストと頻繁な銘柄入れ替えに伴う売買手数料で確実に投資家のリターンを目減りさせる、プロの運用する投資信託に打ち勝つ可能性が高い、と主張したのだ。

それから三〇年経った今、私はこの考え方に一層確信を持つようになった。というのも、今では実際の運用結果によって裏打ちされているからである。それを単純化して示そう。Aさんは一九六九年初めに一万ドルでS&P五○○インデックス・ファンドを購入し、すべての配当収入も機械的に再投資して、二〇〇二年まで持ち続けたとしよう。その結果、Aさんの一万ドルは三二万七○○○ドルに増えた。一方Bさんは、プロのファンドマネジャーが運用する株式投資信託の平均を買って持ち続けたとしよう。その結果は、二一万三○○○ドルである。この差に注目していただきたい。二〇〇二年半ばの時点で、インデックス・ファンドがプロの運用する投資信託の平均を五○%も上回る好結果をもたらしたのである。しかも、このインデックス・ファンドの数字は、〇・五%の運用コストを差し引いた後のものなのだ。

それでは、なぜその後七回も版を改訂する必要があったのか、不思議に思われるかもしれない。基本的なメッセージが変わらないとすると、いったい何が変わったのだろうか。その答は、この三〇年間に夥しい数の新しい投資商品が開発され、提供されるようになったことである。個人投資家のための総合的な投資指南書をめざす以上、その時々に利用可能な投資商品について知識を深めるために、頻繁に改訂する必要があったのだ。それと同時に、学者や実務のプロが提供する膨大な新しい研究や分析結果を批判的に検討し、それを投資に関心のある人なら誰でも理解できる平易な言葉で紹介してきた。この解説が必ずや読者の皆さんに役立つと信じている。実際、株式相場に関しては出版物が氾濫しているため、本当のところを教えてくれる教科書が欠かせないのだ。

この三〇年間、われわれは身の回りで起こった大きな技術革新の恩恵を当たり前のように享受してきた。携帯電話やビデオ電話、ケーブルテレビ、CDやDVD、電子レンジ、ラップトップPC、インターネットやメール、さらには臓器移植やレーザー手術、手術せずに胆石を除去する技術や動脈硬化防止といった医療技術の進歩は、われわれの生活を大きく変えてきた。しかし、同じ三〇年の間に起こった金融面のイノベーションもまた、それに勝るとも劣らないものであった。

本書の初版の後に生み出された金融上の革新の具体例を思いつくままにあげただけでも、マネーマーケット・ファンド、NOWアカウント、現金自動受払機、インデックス・ファンド、取引所上場投信、免稅投信、新興市場投信、変動利付債、インフレ・ヘッジ債、エクイティ型不動産投信、非免稅型IRA、529教育貯蓄プラン、ゼロクーポン債、S&P指数先物とオプション、ポートフォリオ・インシュアランス、プログラム・トレーディングと、枚挙に暇がない。

第八版の改訂では、これらの新しい金融商品を紹介し、読者の皆さんが投資家としてどのように活用すればよいかを解説することに主眼を置いた。新たに書き下ろした「第4章 史上最大のバブル―インターネット・サーフィン」では、世紀末に膨れ上がった異常なITバブルを詳しく分析し、そこから投資家が学ぶべき重要な教訓を指摘した。

この版ではまた、私が本書で「ランダム・ウォーク理論」の名で紹介してきた仮説、すなわち市場における株価形成は非常に効率的であり、チンパンジーがウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄からなるポートフォリオでも、プロのファンドマネジャーと同じような成果を上げることができるという考え方を、改めて厳密に検証している。その結果、過去三〇年間を通して、私の提唱するこの理論は驚くほどよく当てはまることが確認できた。というのも、プロの運用する株式ファンドの長期成績を調べたところ、その三分の二以上はS&P五○○インデックス・ファンドよりも見劣りすることがわかったからだ。

にもかかわらず、一九八〇年代から九〇年代にかけて研究発表した学者や実務家たち、それに行動ファイナンスと呼ばれる新しい分野の学者たちの中にも、私の理論に対して疑問を投げかける者が増えてきた。さらには、一九八七年に起きたブラックマンデーや、二〇〇二年七月のITバブルの破綻に伴う相場の急落も、効率的市場理論に対する反証ととられた。そこで、この版の第1章では、効率的市場理論にまつわる最近の主な論争を紹介し、果たして本当に「市場平均に打ち勝つこと」が可能かどうかを詳しく再検討している。その結果、「効率的市場理論は死んだ」という主張は、はなはだしく誇張して伝えられていることを明らかにしている。

本書が個人投資家向けのわかりやすい投資ガイドであることは、いささかも変わらない。私が様々な個人や家族の資産運用にかかわるアドバイスの経験を重ねるにつれて、投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に大きく左右されるという確信をますます深めるようになった。また、投資に伴うリスクは、投資期間が長くなればなるほど確実に低下することも事実である。これらを考え合わせると、個人投資家のための最適な投資戦略は、その人の年齢によって非常に異なってくる。したがって、「第3章 投資家のライフサイクルと投資戦略」は、あらゆる年代の読者にとって参考になると思う。この章だけでも、高い料金を払ってファイナンシャル・アドバイザーを雇うよりも価値があると自負している。

本文中の表やグラフはすべて、最近時点までのデータを組み込んで改訂してある。この版では二〇〇○年代初めの時点の株式および債券市場のレビューを行い、それに基づいて新しいミレニアムにふさわしい投資戦略を提示している。

これまでの版で協力いただいた方々には、第八版でも引き続き感謝の念を表したい。この版では新たに多くの方々の力をお借りした。ジョン・ボーグル、ジョン・ブレナン、マーカス・ブルンナマイヤー、ジェームズ・リトバック、ジョナサン・マルキール、ホイットニー・マルキール、ジアピン・メイ、ゲール・パスター、エミリー・パスターに感謝したい。バンガード・グループのリン・ブレイディ、ケン・モウア、クリスタル・シャノンの三人と、ボーグル・リサーチ・インスティテュートのケビン・ローリンはデータの更新に尽力してくれた。リサーチ・アシスタントとして素晴らしい仕事をしてくれたのは、コスティン・ボンタス、マシューズ・ムア、バザック・エルテキンの三人である。ダイアナ・プラウトは乱雑な私のメモと録音テープを起こして、読みやすい原稿に仕上げてくれた。W.W・ノートン社のイブ・ラゾヴィッツ、ドレーク・マクフィーリー、アン・エーデルマンは、第八版を世に出すために様々な問題を解決してくれた。そしてパトリシア・テイラーは引き続きこのプロジェクトに携わり、編集面で多大な貢献をしてくれた。

しかし、何といっても第五版から第八版までの最大の貢献者は、妻のナンシーである。彼女は単なる応援団長にとどまらず、私の原稿の大半に目を通し、有益なアドバイスをしてくれた。その上、第四版まで私や校正の専門家が見落としていた誤植も、いくつか指摘してくれた。しかし、彼女の最大の貢献は、私に生きる喜びを与えてくれたことである。彼女こそは本書を捧げるのに最もふさわしい人物である。

二〇〇二年九月 プリンストン大学にて

バートン・マルキール

第九版ウォール街のランダム・ウォーカー―株式投資の不滅の真理

第九版へのまえがき

本書を世に出してから、三五年あまりの歳月が流れた。本書の初版で私が発したメッセージは、「個人投資家にとっては、個々の株式を売買したり、プロのファンドマネジャーが運用する投資信託に投資するよりも、ただインデックス・ファンドを買ってじっと持っているほうが、はるかによい結果を生む」という単純明快なものだった。株式市場を構成する幅広い銘柄からなるポートフォリオを買ってじっと持っているほうが、高い運用コストと頻繁な銘柄入れ替えに伴う売買手数料で投資家のリターンを確実に目減りさせる、プロの運用する投資信託に打ち勝つ可能性が高い、と主張したのだ。

それから三五年以上経った今、私はこの考え方に一層確信を持つようになった。というのも、それが今では実際の運用結果によって裏打ちされているからである。単純化して示そう。Aさんは一九六九年初めに一万ドルでS&P五○○インデックス・ファンドを購入し、すべての配当収入も機械的に再投資して、二〇〇六年まで持ち続けたとしよう。その結果、Aさんの一万ドルは四二万二○○○ドルに増えた。一方、Bさんは、プロのファンドマネジャーが運用する株式投資信託の平均を買って持ち続けたとしよう。その結果は、二八万四○○○ドルである。この差に注目していただきたい。二〇〇六年三月末の時点で、インデックス・ファンドがプロの運用する投資信託の平均を五○%も上回る好結果をもたらしたのである。

それでは、なぜその後八回も本書を改訂する必要があったのか、不思議に思われるかもしれない。基本的なメッセージが変わらないとすると、いったい何が変わったのだろうか。その答えは、この三五年.間におびただしい数の新しい投資商品が開発され、提供されるようになったことである。個人投資家のための総合的な投資指南書をめざす以上、その時々に利用可能な投資商品について知識を深めるために、頻繁に改訂する必要があったのだ。同時に、学者や実務のプロが提供する膨大な新しい研究や分析結果を批判的に検討し、それを投資に関心のある人なら誰でも理解できる平易な言葉で紹介してきた。この解説が必ず読者の皆さんに役立つと信じている。実際、巷には株式投資に関する出版物が氾濫しているが、本当のところを教えてくれる教科書はほとんど存在しないのだ。

この三五年間、私たちは身の回りで起こった大きな技術革新の恩恵を当たり前のように享受してきた。携帯電話やビデオ電話、ケーブルテレビ、CDやDVD、電子レンジ、ラップトップPC、インターネットや電子メール、さらには臓器移植やレーザー手術、手術せずに胆石を除去する技術や動脈硬化防止といった医療技術の進歩は、私たちの生活を大きく変えてきた。しかし、同じ三五年の間に起こった金融面のイノベーションもまた、それに勝るとも劣らないものであった。

本書の初版の後に生み出された金融上の革新の具体例を思いつくままにあげただけでも、マネーマーケット・ファンド、NOWアカウント、現金自動預払機、インデックス・ファンド、取引所上場投信、免稅投信、新興市場投信、変動利付債、インフレ・ヘッジ債、エクイティ型不動産投信、非免稅型IRA、529教育貯蓄プラン、ゼロクーポン債、商品・金融先物とオプション、ポートフォリオ・インシュアランス、プログラム・トレーディングと、枚挙に暇がない。今回の改訂では、これらの新しい金融商品を紹介し、読者の皆さんが投資家としてどのように活用すればよいかを解説することに特に力を入れた。大きな改訂としては、「行動ファイナンス」と呼ばれる全く新しい学問分野を紹介し、それが個人投資家にもたらす教訓を中心に、新しく一つの章(第0章)を書き下ろした。

また、第3章では定年退職した人およびそれを目前に控えた人のための、具体的な投資方針を取り上げた項を追加した。本書が版を重ねる過程で内容はどんどん新しくなっているため、大学生やビジネススクール時代に古い版を勉強した多くの読者にとっても、改めて本書を読み直すだけの価値があると思っている。

この版ではまた、私が本書で「ランダム・ウォーク理論」の名で紹介してきた仮説、すなわち市場における株価形成は非常に効率的であり、チンパンジーがウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄からなるポートフォリオでも、プロのファンドマネジャーと同じような成果を上げることができるという考え方を、改めて厳密に検証している。その結果、過去三五年間を通して、私の提唱するこの理論は驚くほどよく当てはまることが確認できた。というのも、プロの運用する株式ファンドの長期成績を調べたところ、その三分の二以上はS&P五○○インデックス・ファンドよりも見劣りすることがわかったからだ。

にもかかわらず、学者や実務家の間には依然として、私の理論に対して疑問を投げかける人々も多い。さらには、一九八七年に起きたブラックマンデーや、二〇〇二年七月の相場の急落も、効率的市場理論に対する反証ととられた。そこで、この版の第1章では、「効率的市場理論は死んだ」という主張が、はなはだしく誇張して伝えられている実態を明らかにしている。ただしその一環として、個人投資家にとっても役立ちそうな銘柄選択手法に関するいくつかの新たな発見についても解説している。

本書が個人投資家向けのわかりやすい投資ガイドであることは、いささかも変わらない。私が様々な個人や家族の資産運用にかかわるアドバイスの経験を重ねるにつれて、投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に、大きく左右されるという確信をますます深めるようになった。また、投資に伴うリスクは、投資期間が長くなればなるほど確実に低下することも事実である。これらを考え合わせると、個人投資家のための最適な投資戦略は、その人の年齢によって非常に異なってくるのだ。したがって、「第3章投資家のライフサイクルと投資戦略」は、あらゆる年代の読者にとって参考になると思う。この章だけでも、高い料金を払ってファイナンシャル・アドバイザーを雇うよりも価値があると自負している。

本文中の表やグラフはすべて、最近時点までのデータを組み込んで改訂してある。この版では二〇〇○年代初めの時点の株式および債券市場のレビューを行い、それに基づいて新しいミレニアムにふさわしい投資戦略を提示している。

これまでの版で協力いただいた方々には、第九版でも引き続き感謝の念を表したい。この版では新たに多くの方々の力をお借りした。ボーグル・リサーチ・インスティテュートのケビン・ラフリンとバンガード・グループのカー・モウァは、本書全体のデータの更新を手助けしてくれた。また、バンガード社のジョン・アメリカスとエレン・レナルディは、定年退職後の投資方針に関して付け加えた部分について、有益なコメントをしてくれた。デレック・ジュンとエイミー・コーは、改訂に必要な下調べを引き受けてくれた。メリッサ・オロウスキーは下調べの手伝いのほか、悪筆の私の原稿を判読して読みやすいものに書き直してくれた。W・W・ノートン社のスタッフの人たち、中でもドレーク・マクフィーリーは、第九版を世に出すために様々な問題を解決してくれた。そしてパトリシア・テイラーは引き続きこのプロジェクトに携わり、編集面で多大な貢献をしてくれた。

しかし、何といっても第五版から第九版までの最大の貢献者は、妻のナンシーである。彼女は単なる応援団長にとどまらず、私の原稿の大半に目を通し、有益なアドバイスをしてくれた。その上、私や校正の専門家が見落としていた誤植も、いくつか指摘してくれた。しかし、彼女の最大の貢献は、私に生きる喜びを与えてくれたことである。彼女こそは本書を捧げるのに最もふさわしい人物である。

プリンストン大学にて

バートン・マルキール

第一○版へのまえがき

本書を世に出してから、四〇年の歳月が流れた。本書の初版で私が発したメッセージは、「個人投資家にとっては、個々の株式を売買したり、プロのファンドマネジャーが運用する投資信託に投資するよりも、ただインデックス・ファンドを買ってじっと持っているほうが、はるかによい結果を生む」という単純明快なものだった。株式市場を構成する幅広い銘柄からなるポートフォリオを買ってじっと持っているほうが、高い運用コストと頻繁な銘柄入れ替えに伴う売買手数料で投資家のリターンを確実に目減りさせる、プロの運用する投資信託に打ち勝つ可能性が高い、と主張したのだ。

それから四〇年以上経った今、私はこの考え方に一層確信を持つようになった。というのも、それが今では実際の運用結果によって裏打ちされているからである。一九六九年初めに一万ドルでS&P五〇○インデックス・ファンドを購入したAさんは、すべての配当収入も機械的に再投資して、二〇一〇年まで持ち続けたとしよう。その結果、Aさんの一万ドルは四六万三○○○ドルに増えたのだ。一方、Bさんは、プロのファンドマネジャーが運用する株式投資信託の平均を買って持ち続けたとしよう。その結果は、二五万八○○○ドルである。この差に注目していただきたい。二〇一〇年五月末の時点で、インデックス・ファンドがプロの運用する投資信託の平均を二〇万五〇〇〇ドルも上回る好結果をもたらしたのである。

それでは、なぜその後九回も本書を改訂する必要があったのか、不思議に思われるかもしれない。基本的なメッセージが変わらないとすると、いったい可が変わったのだろうか。その答えは、この四〇年間におびただしい数の新しい投資商品が開発され、是共されるようになったことである。個人投資家のための総合的な投資指南書を目指す以上、その時々に利用可能な投資商品について知識を提供するために、頻繁に改訂する必要があったのだ。同時に、学者や実務のプロが提供する膨大な新しい研究や分析結果を批判的に検討し、それを投資に関心のある人なら誰でも理解できる平易な言葉で紹介する必要もあった。実際、巷には株式投資に関する出版物が也監しているが、本当のところを教えてくれる教科書はほとんど存在しないのだ。

この四〇年間、私たちは身の回りで起こった大きな技術革新の恩恵を当たり前のように享受してきた。電子メールやインターネット、iフォーンにiパッド、キンドル、ビデオ会議、ソーシャル・ネットワーク、さらには臓器移植やレーザー手術、手術せずに胆石を除去する技術や動脈硬化防止といった医療技術の進歩は、私たちの生活を大きく変えてきた。しかし、同じ四〇年の間に起こった金融面のイノベーションもまた、それに勝るとも劣らないものであった。

本書の初版の後に生み出された金融上の革新の具体例を思いつくままにあげただけでも、マネーマーケット・ファンド、NOWアカウント、現金自動預払機、インデックス・ファンド、取引所上場投信、免稅投信、新興市場投信、変動利付債、インフレ・ヘッジ債、エクイティ型不動産投信、不動産担保証券、非免稅型IRA、529教育貯蓄プラン、ゼロ・クーポン債、商品・金融先物とオプション、ポートフォリオ・インシュアランス、フラッシュ・トレーディングと、枚挙に暇がない。今回の改訂では、これらの新しい金融商品を紹介し、読者の皆さんが投資家としてどのように活用すればよいかを解説することに特に力を入れた。

また、この版では第九版に続き、新しい投資理論とその実践への応用に関するアカデミックな世界での新しい展開を、わかりやすく紹介している。第10章では、「行動ファイナンス」と呼ばれる全く新しい学問分野を紹介し、それが個人投資家にもたらす教訓をとりまとめた。また、第3章では定年退職した人およびそれを目前に控えた人のための、具体的な投資方針を取り上げた項を追加した。本書が版を重ねる過程で内容はどんどん新しくなっているため、大学生やビジネススクール時代に古い版を勉強した多くの読者にとっても、改めて本書を読み直すだけの価値があると思っている。

この版ではまた、私が本書で「ランダム・ウォーク理論」の名で紹介してきた仮説、すなわち市場における株価形成は非常に効率的であり、チンパンジーがウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄からなるポートフォリオでも、プロのファンドマネジャーと同じような成果を上げることができるという考え方を、改めて厳密に検証している。その結果、過去四〇年間を通して、私の提唱するこの理論は驚くほどよく当てはまることが確認できた。というのも、プロの運用する株式ファンドの長期的な運用成績を調べたところ、その三分の二以上はS&P五○○インデックス・ファンドよりも見劣りすることがわかったからだ。

にもかかわらず、学者や実務家の間には依然として、私の理論に対して疑問を投げかける人々も多い。さらには、一九八七年に起きたブラックマンデーや、世紀の変わり目に起きたインターネット・バブル、そして二○○八~〇九年にかけての世界的金融危機が、効率的市場理論に対するさらなる反証ととられた。そこで、第11章では、この問題に関する最近の学界での論争を紹介し、「市場平均に一貫して打ち勝つことは可能だ」とする主張を再度検証している。そして「効率的市場理論は死んだ」という主張が、はなはだしく誇張して伝えられている実態を明らかにしている。ただしその一環として、個人投資家にとってもリターンを高めるのに役立ちそうな銘柄選択手法に関するいくつかの新たな発見についても解説している。

本書が個人投資家向けのわかりやすい投資ガイドであることは、いささかも変わらない王個人や家族の資産運用にかかわるアドバイスの経験を重ねるにつれて、投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に、大きく左右されるという確信をますます深めるようになった。また、投資に伴うリスクは、投資期間が長くなればなるほど確実に低下することも事実なのだ。これらを考え合わせると、個人投資家のための最適な投資戦略は、その人の年齢によって非常に異なってくる。したがって、「第13章投資家のライフサイクルと投資戦略」は、あらゆる年代の読者にとって参考になると思う。この章だけでも、高い料金を払ってファイナンシャル・アドバイザーを雇うよりも価値があると自負している。

これまでの版で協力いただいた方々には、第一○版でも引き続き感謝の念を表したい。それに加えて、この版でも新たに多くの方々の力をお借りした。ボーグル・リサーチ・インスティテュートのケビン・ラフリン、プリンストン大学の同僚ハリソン・ホング、それにリサーチ・アシスタントのデイビッド・ホー、デレック・ジュン、ソーミトラ・サヒに謝辞を表したい。また、バンガード・グループのジョン・デベロー、クリストファー・フィリップス、シェリル・ロバーツにも、本書全体のデータの更新への協力に感謝したい。エレン・ディピッポは判読困難な手書きの原稿を解読して、きれいなテキストに仕上げてくれた。加えて、いろいろな下調べを引き受けてくれて、本書に掲載した図表のほとんどを仕上げてくれた。W・W・ノートン社のスタッフの人たち、中でもドレーク・マクフィーリーとジェフ・シュリーズは、第一○版を世に出すために様々な問題を解決してくれた。そしてパトリシア・テイラーは引き続きこのプロジェクトに携わり、編集面で多大な貢献をしてくれた。

しかし、何といっても第五版から第一○版までの最大の貢献者は、妻のナンシーである。彼女は単なる応援団長にとどまらず、私の原稿の大半に目を通し、有益なアドバイスをしてくれた。その上、私や校正の専門家が見落としていた誤植も、いくつか指摘してくれた。しかし、彼女の最大の貢献は、私に生きる喜びを与えてくれたことである。彼女こそは本書を捧げるのに最もふさわしい人物である。

二〇一〇年九月 プリンストン大学にて

バートン・マルキール

第一一版へのまえがき

本書を世に出してから、四〇年の歳月が流れた。本書の初版で私が発したメッセージは、「個人投資家にとっては、個々の株式を売買したり、プロのファンドマネジャーが運用する投資信託に投資するよりも、ただインデックス・ファンドを買ってじっと持っているほうが、はるかによい結果を生む」という単純明快なものだった。株式市場を構成する幅広い銘柄からなるポートフォリオを買ってじっと持っているほうが、高い運用コストと頻繁な銘柄入れ替えに伴う売買手数料で投資家のリターンを確実に目減りさせる、プロの運用する投資信託に打ち勝つ可能性が高い、と主張したのだ。

それから四〇年以上経った今、私はこの考え方に一層確信を持つようになった。というのも、それが今では実際の運用結果によって裏打ちされているからである。一九六九年初めに一万ドルでS&P五〇○インデックス・ファンドを購入したAさんは、すべての配当収入も機械的に再投資して、二〇一〇年まで持ち続けたとしよう。その結果、Aさんの一万ドルは四六万三○○○ドルに増えたのだ。一方、Bさんは、プロのファンドマネジャーが運用する株式投資信託の平均を買って持ち続けたとしよう。その結果は、二五万八○○○ドルである。この差に注目していただきたい。二〇一四年六月末の時点で、インデックス・ファンドがプロの運用する投資信託の平均を二三万四七二六ドルも上回る好結果をもたらしたのである。

それでは、なぜその後九回も本書を改訂する必要があったのか、不思議に思われるかもしれない。基本的なメッセージが変わらないとすると、いったい可が変わったのだろうか。その答えは、この四〇年間におびただしい数の新しい投資商品が開発され、是共されるようになったことである。個人投資家のための総合的な投資指南書を目指す以上、その時々に利用可能な投資商品について知識を提供するために、頻繁に改訂する必要があったのだ。同時に、学者や実務のプロが提供する膨大な新しい研究や分析結果を批判的に検討し、それを投資に関心のある人なら誰でも理解できる平易な言葉で紹介する必要もあった。実際、巷には株式投資に関する出版物が也監しているが、本当のところを教えてくれる教科書はほとんど存在しないのだ。

この四〇年間、私たちは身の回りで起こった大きな技術革新の恩恵を当たり前のように享受してきた。電子メールやインターネット、iフォーンにiパッド、キンドル、ビデオ会議、ソーシャル・ネットワーク、さらには臓器移植やレーザー手術、手術せずに胆石を除去する技術や動脈硬化防止といった医療技術の進歩は、私たちの生活を大きく変えてきた。しかし、同じ四〇年の間に起こった金融面のイノベーションもまた、それに勝るとも劣らないものであった。

本書の初版の後に生み出された金融上の革新の具体例を思いつくままにあげただけでも、マネーマーケット・ファンド、NOWアカウント、現金自動預払機、インデックス・ファンド、取引所上場投信、免稅投信、新興市場投信、変動利付債、インフレ・ヘッジ債、エクイティ型不動産投信、不動産担保証券、非免稅型IRA、529教育貯蓄プラン、ゼロ・クーポン債、商品・金融先物とオプション、ポートフォリオ・インシュアランス、フラッシュ・トレーディングと、枚挙に暇がない。今回の改訂では、これらの新しい金融商品を紹介し、読者の皆さんが投資家としてどのように活用すればよいかを解説することに特に力を入れた。

また、この版では、新しい投資理論とその実践への応用に関するアカデミックな世界での新しい展開も、わかりやすく紹介している。第10章では、「行動ファイナンス」と呼ばれる全く新しい学問分野を紹介し、それが個人投資家にもたらす教訓をとりまとめた。第10章では「スマート・ベータ」運用が本当に役に立つのかどうかを検証している。また、第14章では定年退職した人およびそれを目前に控えた人のために、新たに一項を設けて具体的な投資方針を取り上げた。本書が版を重ねる過程で内容はどんどん新しくなっているため、大学生やビジネススクール時代に古い版を勉強した多くの読者にとっても、改めて本書を読み直すだけの価値があると思っている。

この版ではまた、私が本書で「ランダム・ウォーク理論」の名で紹介してきた仮説、すなわち市場における株価形成は非常に効率的であり、チンパンジーがウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄からなるポートフォリオでも、プロのファンドマネジャーと同じような成果を上げることができるという考え方を、改めて厳密に検証している。その結果、過去四〇年間を通して、私の提唱するこの理論は驚くほどよく当てはまることが確認できた。というのも、プロの運用する株式ファンドの長期的な運用成績を調べたところ、その三分の二以上は幅広い銘柄に分散投資するインデックス・ファンドよりも見劣りすることがわかったからだ。

にもかかわらず、学者や実務家の間には依然として、私の理論に対して疑問を投げかける人々も多い。さらには、一九八七年に起きたブラックマンデーや、世紀の変わり目に起きたインターネット・バブル、そして二○○八~〇九年にかけての世界的金融危機が、効率的市場理論に対するさらなる反証ととられた。そこで、第11章では、この問題に関する最近の学界での論争を紹介し、「市場平均に一貫して打ち勝つことは可能だ」とする主張を再度検証している。そして「効率的市場理論は死んだ」という主張が、はなはだしく誇張して伝えられている実態を明らかにしている。ただしその一環として、個人投資家にとってもリターンを高めるのに役立ちそうな銘柄選択手法に関するいくつかの新たな発見についても解説している。

本書が個人投資家向けのわかりやすい投資ガイドであることは、いささかも変わらない王個人や家族の資産運用にかかわるアドバイスの経験を重ねるにつれて、投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に、大きく左右されるという確信をますます深めるようになった。また、投資に伴うリスクは、投資期間が長くなればなるほど確実に低下することも事実なのだ。これらを考え合わせると、個人投資家のための最適な投資戦略は、その人の年齢によって非常に異なってくる。したがって、「第13章投資家のライフサイクルと投資戦略」は、あらゆる年代の読者にとって参考になると思う。この章だけでも、高い料金を払ってファイナンシャル・アドバイザーを雇うよりも価値があると自負している。

これまでの版で協力いただいた方々には、第一一版でも引き続き感謝の念を表したい。それに加えて、この版でも新たに多くの方々の力をお借りした。ボーグル・リサーチ・インスティテュートのケビン・ラフリン、プリンストン大学の同僚ハリソン・ホング、それにリサーチ・アシスタントのデイビッド・ホー、デレック・ジュン、ソーミトラ・サヒに謝辞を表したい。また、バンガード・グループのジョン・デベロー、クリストファー・フィリップス、シェリル・ロバーツにも、本書全体のデータの更新への協力に感謝したい。エレン・ディピッポは判読困難な手書きの原稿を解読して、きれいなテキストに仕上げてくれた。加えて、いろいろな下調べを引き受けてくれて、本書に掲載した図表のほとんどを仕上げてくれた。W・W・ノートン社のスタッフの人たち、中でもドレーク・マクフィーリーとジェフ・シュリーズは、第一一版を世に出すために様々な問題を解決してくれた。そしてパトリシア・テイラーは引き続きこのプロジェクトに携わり、編集面で多大な貢献をしてくれた。

しかし、何といっても第五版から第一○版までの最大の貢献者は、妻のナンシーである。彼女は単なる応援団長にとどまらず、私の原稿の大半に目を通し、有益なアドバイスをしてくれた。その上、私や校正の専門家が見落としていた誤植も、いくつか指摘してくれた。しかし、彼女の最大の貢献は、私に生きる喜びを与えてくれたことである。彼女こそは本書を捧げるのに最もふさわしい人物である。

二〇一四年八月 プリンストン大学にて

バートン・マルキール

第一二版へのまえがき

本書を世に出してから、四五年以上の歳月が流れた。初版の中で私が発したメッセージは、「個人投資家にとっては、個々の株式を売買したり、プロのファンド・マネジャーが運用する投資信託に投資するよりも、ただインデックス・ファンドを買ってじっと持っているほうが、遥かによい結果を生む」という単純明快なものだった。株式市場を構成する幅広い銘柄からなるポートフォリオを買ってじっと持っているほうが、高い運用コストと頻繁な銘柄入れ替えに伴う売買手数料で投資家のリターンを確実に目減りさせる、プロの運用する投資信託に打ち勝つ可能性が高い、と主張したのだ。

それから四五年以上がたった今、私はこの考え方に一層確信を持つようになった。というのも、それが今では実際の運用結果によって裏打ちされているからである。一九六九年初めに一万ドルでS&P五○○インデックス・ファンドを購入したAさんは、すべての配当収入も機械的に再投資して、二〇一八年四月まで持ち続けたとしよう。その結果、当初の一万ドルは一○九万二四八九ドルに増えたのだ。一方、プロのファンド・マネジャーが運用する株式投資信託の平均を買って持ち続けたBさんの場合は、八一万七七四一ドルにとどまったのだ。この差に注目していただきたい。二〇一八年四月初めの時点で、インデックス・ファンドがプロの運用する投資信託の平均を二五%以上も上回る結果をもたらしたのである。

それでは、なぜ本書を何度も改訂する必要があったのかと、不思議に思われるかもしれない。基本的なメッセージが変わらないとすると、一体、何が変わったのだろうか。その答えは、この四五年間におびただしい数の新しい投資商品が開発され、提供されるようになったことである。個人投資家のための総合的な投資指南書を目指す以上、その時々に利用可能な投資商品について知識を提供するために、頻繁に改訂する必要があったのだ。同時に、学者や実務のプロが提供する膨大な新しい研究や分析結果を批判的に検討し、それを投資に関心のある人なら誰でも理解できる平易な言葉で紹介する必要もあった。実際、巷には株式投資に関するいい加減な出版物が氾濫しているが、本当のところを教えてくれる教科書はほとんど存在しないのだ。

この四五年間、私たちは身の回りで起こった大きな技術革新の恩恵を当たり前のように享受してきた。電子メールやインターネット、スマートフォンにiPad、キンドル、ビデオ会議、SNS、さらには臓器移植やレーザー手術、手術せずに胆石を除去する技術や動脈硬化防止といった医療技術の進歩は、私たちの生活を大きく変えてきた。しかし、同じ四五年の間に起こった金融面のイノベーションもまた、それに勝るとも劣らないものであった。

本書の初版が世に出た一九七三年以降に起こった金融上の革新の具体例を思いつくままにあげただけでも、マネーマーケット・ファンド、現金自動預払機、インデックス・ファンド、取引所上場投信、免稅投信、新興市場投信、変動利付債、インフレ・ヘッジ債、エクイティ型不動産投信、「スマート・ベータ」戦略、不動産担保証券、新型IRA、529教育貯蓄プラン、ゼロ・クーポン債、商品・金融先物とオプション、ポートフォリオ・インシュアランス、高速トレーディングと、枚挙に暇がない。今回の改訂では、これらの新しい金融商品を紹介し、読者の皆さんが投資家としてどのように活用すればよいかを解説することに特に力を入れた。

また、この版では、新しい投資理論とその実践への応用に関するアカデミックな世界での新しい展開も、わかりやすく紹介している。第10章では、「行動ファイナンス」と呼ばれる全く新しい学問分野を紹介し、それが個人投資家にもたらす教訓をとりまとめた。第11章では「スマート・ベータ」運用が本当に役に立つのかどうかを検証している。また、定年退職した人およびそれを目前に控えた人のために、新たに一項を設けて具体的な投資方針を取り上げた。本書が版を重ねる過程で内容はどんどん新しくなっているため、大学生やビジネススクール時代に古い版を勉強した多くの読者にとっても、改めて本書を読み直すだけの価値があると思っている。

この版ではまた、私が本書で「ランダム・ウォーク理論」の名で紹介してきた仮説、すなわち市場における株価形成は非常に効率的であり、チンパンジーがウォールストリート・ジャーナルの相場欄にダーツを投げて選んだ銘柄からなるポートフォリオでも、プロのファンド・マネジャーと同じような成果を上げることができるという考え方を、改めて厳密に検証している。その結果、過去四五年間を通して、私の提唱するこの理論は驚くほど当てはまることが確認できた。というのも、プロの運用する株式ファンドの長期的な運用成績を調べたところ、その三分の二以上は幅広い銘柄に分散投資するインデックス・ファンドよりも見劣りすることがわかったからだ。

にもかかわらず、学者や実務家の間には依然として、私の理論に対して疑問を投げかける人々も多い。さらには、一九八七年に起きたブラックマンデーや、世紀の変わり目に起きたインターネット・バブル、そして二○○八~〇九年にかけての世界的金融危機が、効率的市場理論に対するさらなる反証ととられた。そこで、この改訂版では、この問題に関する最近の学界での論争を紹介し、「市場平均に一貫して打ち勝つことは可能だ」とする主張を再度検証している。そして「効率的市場理論は死んだ」という主張が、はなはだしく誇張して伝えられている実態を明らかにしている。ただしその一環として、個人投資家にとってもリターンを高めるのに役立ちそうな、銘柄選択手法に関するいくつかの新たな発見についても解説している。

本書が個人投資家向けのわかりやすい投資ガイドであることは、いささかも変わらない。私が様々な個人や家族の資産運用に関わるアドバイスの経験を重ねるにつれて、投資家が負担できるリスクはその年齢と証券投資以外から得られる収入に、大きく左右されるという確信をますます深めるようになった。また、投資に伴うリスクは、投資期間が長くなればなるほど確実に低下することも事実なのだ。これらを考え合わせると、個人投資家のための最適な投資戦略は、その人の年齢によって非常に異なってくる。したがって、「第14章投資家のライフサイクルと投資戦略」は、あらゆる年代の読者にとって参考になると思う。この章だけでも、高い料金を払ってファイナンシャル・アドバイザーを雇うよりも価値があると自負している。

これまでの版で協力いただいた方々には、第一二版でも引き続き感謝の念を表したい。それに加えて、この版でも新たに多くの方々の力をお借りした。ボーグル・リサーチ・インスティテュートのマイケル・ノラン、リサーチ・アシスタントのベンジャミン・ツォー、アンネ・ダニエッキに謝辞を表したい。また、バンガード・グループのクリス・マクアイザック、アレクザンドラ・バートン、アンドリュー・シューマンに対して、本書全体のデータの更新への協力に感謝したい。カレン・ニューキルヘンは判読困難な手書きの原稿を解読して、きれいなテキストに仕上げてくれた。加えて、いろいろな下調べを引き受けてくれて、本書に掲載した図表のほとんどを仕上げてくれた。

W.W・ノートン社のスタッフの人たちからは、第一二版の出版に際しても、引き続き全面的なサポートをいただいた。とりわけ、ドレイク・マクフィーリ、ナサニエル・デネットの二人は、編集面で多大な貢献をしてくれた。

しかし、なんといっても第五版から第一二版までの最大の貢献者は、妻のナンシーである。彼女は単なる応援団長にとどまらず、私の原稿の大半に目を通し、有益なアドバイスをしてくれた。そのうえ、私や校正の専門家が見落としていた誤植も、いくつか指摘してくれた。しかし、彼女の最大の貢献は、私に生きる喜びを与えてくれたことである。彼女こそは本書を捧げるのに最もふさわしい人物である。

二〇一八年六月 プリンストン大学にて

バートン・マルキール